Market View November

Widerstandsfähiges US-Wachstum inmitten der Wahlunsicherheit und Hoffnungsschimmer in Europa

erstellt von Maximilian Mantler, Stellvertretender Chief Investment Officer

-

Fed schwenkt wieder auf dovishen KursMarket View Dezember 2025

-

KI-Superzyklus, Fed-Lockerung & s...Market View November 2025

-

Skepsis treibt den Bullen: Unterinves...Market View Oktober 2025

-

KI-Momentum, Fed-Kurswechsel, Inflati...Market View September 2025

-

Rallye mit Gegenwind: Märkte robust, ...Market View August 2025

-

Die Rückkehr von Goldilocks zeichnet ...Market View Juli 2025

-

Robuste Aktienmärkte haben noch Luft ...Market View Juni 2025

-

Märkte erholen sich trotz fragiler St...Market View Mai 2025

-

US-Zölle und ihre Auswirkungen: Risik...Market View April 2025

-

Marktumbruch: US-Protektionismus und ...Market View März 2025

-

Märkte in Bewegung: Volatilität, KI-W...Market View Februar 2025

-

Nach der Rallye: Marktvolatilität und...Market View Januar 2025

-

Positives Momentum und US-Exzeptional...Market View Dezember 2024

Executive Summary

- Das anhaltende kräftige Wirtschaftswachstum untermauert das Argument für ein «No-Landing» Szenario anstelle eines «Soft Landing» oder «Hard Landing». In den USA verzeichnete das Bruttoinlandsprodukt (BIP) im dritten Quartal ein annualisiertes Wachstum von 2,8%. Im Euroraum beschleunigte sich das Wachstum auf 1,6%. Spanien war der Wachstumsmotor und Deutschland entging einer Rezession, obwohl das verarbeitende Gewerbe weiterhin zu kämpfen hat.

- Die US-Präsidentschaftswahlen sind das wichtigste Ereignis im November. Ein Sieg von Donald Trump würde den US-Aktien wahrscheinlich kurzfristig Auftrieb geben. Seine Haltung zu Zöllen und Einwanderung fördert jedoch die Inflation und könnte die US-Notenbank (Fed) von ihrem Zinssenkungszyklus abbringen. Wir gehen davon aus, dass ein Sieg von Kamala Harris mehr vom Gleichen bedeutet: stetiges Wachstum der US-Aktien und Erleichterung der globalen Aktien aufgrund eines gemässigten Ansatzes bezüglich Zölle. Keiner der beiden Kandidaten dürfte Pläne haben, das Haushaltsdefizit von rund 6% des BIP zu senken, was Bedenken hinsichtlich der Tragfähigkeit der öffentlichen Finanzen und der Inflation aufkommen lässt.

- Wir bleiben für die kommenden Monate optimistisch angesichts des robusten Wirtschaftswachstums, solider Unternehmensgewinne und der zunehmenden finanziellen Liquidität – sowie einer unter Kontrolle befindlichen Inflation und einer Fed, die sich auf die Unterstützung des Arbeitsmarktes konzentriert.

- Der Goldkurs ist infolge von ETF-Zuflüssen deutlich gestiegen. Obwohl mit einer Korrektur zu rechnen ist, gibt es unseres Erachtens keinen Grund zur Sorge.

- Bitcoin steht kurz vor dem Ausbruch und dem Ende seiner Konsolidierungsphase, was zu hohen Kursanstiegen führen könnte.

Monatsrückblick

- Der S&P 500 kletterte im Oktober auf ein weiteres Allzeithoch, büsste in den Tagen vor den US-Wahlen jedoch wieder einen Teil des Zuwachses ein. Dennoch ist der Index auf gutem Weg, die beste Performance in einem US-Präsidentschaftswahljahr seit fast einem Jahrhundert zu erzielen. Normalerweise hat der Aktienmarkt vor US-Wahlen zu kämpfen.

- Statt zu sinken, stiegen die Renditen der langlaufenden Anleihen wider Erwarten nach der ersten Zinssenkung der Fed um 50 Basispunkte im September. Die Rendite der 10-jährigen US-Staatsanleihen kletterte von 3,60% auf 4,30% und der Zinssatz für 30-jährige US-Hypotheken von 6,60% auf 7,20%. Der Anstieg der Renditen ist auch in Europa zu beobachten, wenngleich in geringerem Ausmass. Wir können diese Entwicklung auf die unerwartet guten Wirtschaftsdaten sowie die wachsende Besorgnis bezüglich der Staatsdefizite und des möglichen erneuten Aufflammens der Teuerung zurückführen.

- Angetrieben durch rückkehrende Investitionen aus dem Westen schoss der Goldkurs steil in die Höhe und notiert derzeit bei etwa USD 2700 pro Unze. Im September erklärten wir in unserer Market View, warum die ETF-Zuflüsse den Goldpreis weiter nach oben treiben. Bisher haben wir mit dieser Einschätzung Recht behalten.

- Bitcoin steht kurz davor, aus einer Konsolidierungsphase auszubrechen, die im März begann.

Marktentwicklung

Die US-Wirtschaft ist im dritten Quartal robust gewachsen. Das annualisierte reale BIP legte um 2,8% zu, im Vorquartal waren es 3%. Die Konsumausgaben, auf die der Grossteil der Wirtschaftstätigkeit entfällt, stiegen um 3,7%. Es handelt sich um das höchste Plus seit Anfang 2023. Angeführt wurde die Beschleunigung von breiten Zuwächsen bei allen Gütern. Damit hält das Wachstum von über 2,5% seit sechs Quartalen in Folge an – die längste Phase eines solchen Wachstums seit 2006.

Angesichts dieses Wirtschaftswachstums könnte man meinen, dass wir nicht auf ein «Soft Landing», sondern eher auf ein «No Landing» Szenario zusteuern. Seit der kurzlebigen Sorge um das Wachstum im August sind gute Nachrichten auch gute Nachrichten für die Aktienmärkte. Wir gehen davon aus, dass dieses Umfeld sich nicht ändert, solange die Fed sich auf den Arbeitsmarkt konzentriert, was sie wahrscheinlich noch einige Monate tun wird.

Europa

Im Euroraum ist das Wirtschaftswachstum im dritten Quartal stärker als erwartet gestiegen. Das Wachstum beschleunigte sich auf annualisierte 1,6%, gegenüber 0,8% im zweiten Quartal. Spanien trug mit 3,2% entscheidend zum Wachstum bei. Deutschland vermied wider Erwarten sogar eine Rezession, denn die Tätigkeit wuchs auf Jahresbasis um 0,8%. Gleichzeitig kämpft das verarbeitende Gewerbe in Deutschland weiterhin mit der rückläufigen Wettbewerbsfähigkeit, den die Unternehmensleitungen auf hohe Energiekosten, übermässige Regulierung und Fachkräftemangel zurückführen. Die jüngste Misere bei Volkswagen steht sinnbildlich für die wirtschaftliche Lage des Landes insgesamt.

Schweiz

Es könnte sein, dass die Schweizerische Nationalbank (SNB) die Zinsen erneut senken muss, wenn sich die Inflation verlangsamt, so Martin Schlegel, der neue Präsident des Direktoriums. Die SNB ist bestrebt, die Geldpolitik zu normalisieren und dafür zu sorgen, dass sie nicht zu restriktiv wird. Die Inflation liegt unter 1%, deshalb wächst die Sorge, dass sie im Laufe des nächsten Jahres das Zielband von 0% bis 2% unterschreiten könnte. Bei einem Leitzins von 1% scheint der Spielraum für eine Lockerung begrenzt zu sein, weshalb Schlegel eine Rückkehr zu Negativzinsen nicht ausschliesst.

Wie würden die Finanzmärkte auf Harris oder Trump reagieren?

Heute finden die US-Wahlen statt. Den Umfragen zufolge liegen die beiden Präsidentschaftskandidaten Kopf an Kopf, während die Wettmärkte auf einen wahrscheinlicheren Sieg von Donald Trump hindeuten. Auch in der Finanzwelt werden die Chancen von Donald Trump höher eingeschätzt. In jedem Fall halten wir es für sinnvoll, auf beide Ausgänge vorbereitet zu sein und die möglichen Folgen für die Finanzmärkte zu bedenken.

Wir gehen davon aus, dass sich die Finanzmärkte unter Donald Trump aufheizen. Die erwartete expansive Haushaltspolitik und die Deregulierungsmassnahmen unter seiner Regierung dürften die robuste Wirtschaftstätigkeit ankurbeln und den US-Aktien Auftrieb geben. Daraus ziehen wohl vor allem Banken und andere Finanzdienstleister Nutzen. Dieses Szenario deutet auch auf eine Outperformance der US-Wirtschaft und der US-Aktien im Vergleich zu den globalen Märkten hin. Die Einstellung von Donald Trump zu Zöllen und Einwanderung würde jedoch den Inflationsdruck erhöhen. Zusätzliche Zölle würden die Güterpreise erhöhen. Eine Abnahme der Zuwanderung würde den Arbeitsmarkt beschränken und zu höheren Löhnen führen. Vor einem solchen Hintergrund würde die Fed die Zinssätze seltener als derzeit erwartet senken, was wiederum den Renditeaufschlag für langlaufende Anleihen erhöhen würde. Ein Red Sweep, bei dem die Republikaner sowohl den Senat als auch das Repräsentantenhaus kontrollieren, würde diese Effekte intensivieren. Die Wettmärkte deuten auf eine Wahrscheinlichkeit von ca. 40% für einen Red Sweep hin.

Ein wesentliches Risiko einer Regierung unter Donald Trump ist ein möglicher Handelskrieg, wenn der neue Präsident die Zölle erhöht, bevor die Steuersenkungen verabschiedet sind. Der US-Präsident hat die Befugnis, schnell Zölle zu verhängen, braucht aber die Zustimmung des Kongresses, um Steuersenkungen durchzusetzen, was Monate dauern könnte. Im Falle eines globalen Handelskriegs könnte der US-Dollar die Parität zum Euro erreichen. Andernfalls erwarten wir einen starken US-Dollar in der Spanne von 1,05 bis 1,10.

Ein Sieg von Kamala Harris würde unserer Meinung nach ein stabileres Umfeld mit dem Status quo bedeuten. Die Fed würde die Zinsen wahrscheinlich wie geplant senken. Der US-Dollar könnte sich etwas abschwächen, was ein ausgewogenes wirtschaftliches Umfeld mit einem geringeren Zollrisiko widerspiegelt. Wir erwarten einen stetigen, wenn auch nicht überschwänglichen Anstieg der US-Aktien. Da eine Regierung unter Kamala Harris wahrscheinlich einen moderaten Ansatz in Bezug auf Zölle verfolgt und dem Internationalismus offener gegenübersteht, wären die globalen Aktienmärkte erleichtert.

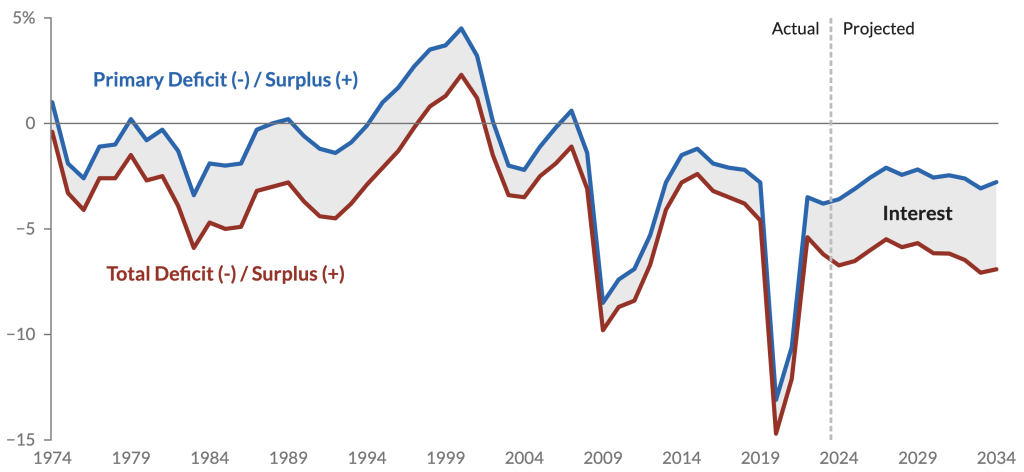

Unabhängig vom Wahlausgang wirken langfristige Anleihen angesichts der Rekordverschuldung der USA und des hohen Defizits eher unattraktiv. Die gesamte Staatsverschuldung beläuft sich auf etwa USD 36 Billionen oder 120% des BIP. Das Defizit liegt bei etwa 6%. Die USA weisen seit 2008 ein Primärdefizit auf, d. h. die Einnahmen sind geringer sind als die zinsunabhängigen Ausgaben. Erschwerend kommt hinzu, dass die Schuldenlast seit der Normalisierung der Geldpolitik deutlich gestiegen ist und voraussichtlich auch weiterhin steigen wird. Es wird erwartet, dass 23% der Staatseinnahmen im Jahr 2024 für Zinszahlungen aufgewendet werden und dieser Prozentsatz im Jahr 2025 bereits 30% erreichen könnte. Keiner der beiden Kandidaten hat einen Plan für den Schuldenabbau vorgelegt. Beide dürften die Schulden und Defizite weiter in die Höhe treiben. Laut einer Analyse der Wahlkampfpläne durch das Committee for a Responsible Federal Budget würden die Schulden bis 2035 unter Donald Trump um zusätzliche USD 8 Billionen und unter Kamala Harris um zusätzliche USD 4 Billionen steigen. Die Schätzungen sind sehr ungewiss und reichen bis zu USD 15 Billionen für Trump und USD 8 Billionen für Harris.

Positionierung

Trotz der wachsenden Sorgen um die langfristige Tragfähigkeit der öffentlichen Finanzen und die Inflation gehen wir davon aus, dass die meisten Voraussetzungen für den Bullenmarkt bis zum Ende des ersten Quartals 2025 anhalten. Das Wirtschaftswachstum erweist sich als widerstandsfähig, die Unternehmensgewinne sind solide und die Finanzliquidität steigt. Die Inflation ist ebenfalls unter Kontrolle, während die Fed sich auf die Unterstützung des Arbeitsmarktes konzentriert.

Derzeit ist eine sich möglicherweise überhitzende US-Wirtschaft positiv für den Aktienmarkt. Auch Gold, Bitcoin, Rohstoffe und der US-Dollar profitieren davon. Das Umfeld für Anleihen ist jedoch negativ. Deshalb halten wir an unserer klaren Untergewichtung in dieser Anlageklasse fest.

Wir haben im Vorfeld der US-Wahlen keine wesentlichen Änderungen an unseren Portfolios vorgenommen und sind weiterhin an der oberen Grenze unserer taktischen Aktienbandbreite positioniert. Wir würden in Erwägung ziehen, bei einer durch die US-Präsidentschaftswahlen verursachten Korrektur, das Risiko im Portfolio zu erhöhen, da eine solche Korrektur wahrscheinlich nur kurz andauern und unseren optimistischen Ausblick für die kommenden Monate nicht verändern würde.

Unsere Hauptanlagen bleiben hochwertige Wachstumsaktien und Gold. Vor diesem Hintergrund ist anzumerken, dass die Positionierung der Anleger in Mega-Cap-Wachstums- und Tech-Aktien in den letzten Wochen und Monaten deutlich zurückgegangen ist. In Bezug auf Gold wären wir von einer Konsolidierung oder einem Rückschlag nach dieser steilen Rally nicht überrascht. Auf lange Sicht bleiben wir von Gold überzeugt.

Bitcoin steht kurz davor, aus einer siebenmonatigen Konsolidierungsphase auszubrechen. Ein Vorstoss über das bisherige Allzeithoch vom März 2024 würde die Tür für hohe weitere Gewinne öffnen. Unseres Erachtens bietet Bitcoin einen ähnlichen Schutz vor monetärer Entwertung wie Gold. Bitcoin weist zwar eine höhere Volatilität auf, aber die Renditen sind dafür potenziell höher. Während Bitcoin tendenziell eine andere demografische Gruppe anspricht – hauptsächlich jüngere, technisch versierte Anleger – beginnen auch institutionelle Investoren sich stärker dafür zu interessieren. Daher halten wir ein gewisses Engagement in Bitcoin in einem Multi-Asset-Portfolio für sinnvoll.

Zinszahlungen werden erheblich zu den Staatsdefiziten beitragen

Viele Ökonomen weisen darauf hin, dass die Schuldenquote (Schulden im Verhältnis zum BIP) sinkt, wenn das Primärdefizit gering ist und die Zinssätze niedriger als die Wachstumsrate des nominalen BIP sind. Da den Prognosen zufolge das Primärdefizit in den nächsten zehn Jahren durchschnittlich 2,1% des BIP entsprechen soll − und die Zinssätze auf einem relativ hohen Niveau liegen −, wird die Verschuldung jedoch weiterhin schneller wachsen als die Wirtschaft.

Quellen: Bloomberg, Goldman Sachs, WSJ, Financial Times, Committee for a Responsible Federal Budget, Federal Reserve Bank of St. Louis, Peter G. Peterson Foundation

-

Fed schwenkt wieder auf dovishen KursMarket View Dezember

-

KI-Superzyklus, Fed-Lockerung & s...Market View November

-

Skepsis treibt den Bullen: Unterinves...Market View Oktober

-

KI-Momentum, Fed-Kurswechsel, Inflati...Market View September

-

Rallye mit Gegenwind: Märkte robust, ...Market View August

-

Die Rückkehr von Goldilocks zeichnet ...Market View Juli

-

Robuste Aktienmärkte haben noch Luft ...Market View Juni

-

Märkte erholen sich trotz fragiler St...Market View Mai

-

US-Zölle und ihre Auswirkungen: Risik...Market View April

-

Marktumbruch: US-Protektionismus und ...Market View März

-

Märkte in Bewegung: Volatilität, KI-W...Market View Februar

-

Nach der Rallye: Marktvolatilität und...Market View Januar

-

Positives Momentum und US-Exzeptional...Market View Dezember

Haftungsausschluss

Diese Publikation wurde per 26.11.2024 erstellt.

Die in diesem Dokument enthaltenen Informationen stellen eine Marketingmitteilung der FINAD (FINAD AG, Zürich; FINAD GmbH, Wien oder FINAD GmbH, Zweigniederlassung Hamburg) dar. Diese Marketingmitteilung wurde nicht in Einklang mit den Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen erstellt und unterliegt keinem Verbot des Handels im Anschluss an die Verbreitung von Finanzanalysen. Dieses Dokument dient nur zu allgemeinen Informationszwecken und für die persönliche Verwendung durch den Empfänger dieses Dokuments (nachfolgend «Empfänger» genannt). Sie stellt weder ein verbindliches Angebot noch eine Aufforderung seitens oder im Auftrag der FINAD zum Erwerb, zur Zeichnung, zum Verkauf oder zur Rückgabe von Anlagen oder zur Investition in eine bestimmte Handelsstrategie oder zur Tätigung eines sonstigen Geschäfts in irgendeiner Rechtsordnung dar. Sie stellt keine Empfehlung der FINAD in rechtlicher, buchhalterischer oder steuerlicher Hinsicht oder eine Zusicherung bezüglich Eignung oder Angemessenheit einer bestimmten Anlagestrategie, Transaktion oder Investition für den einzelnen Empfänger dar. Ein Bezug auf die Performance der Vergangenheit ist nicht als Hinweis auf die Zukunft zu verstehen. Die in der vorliegenden Publikation enthaltenen Informationen und Analysen wurden aus Quellen zusammengetragen, die als zuverlässig und glaubwürdig gelten. Die FINAD gibt jedoch keine Gewähr hinsichtlich deren Zuverlässigkeit und Vollständigkeit und lehnt jede Haftung für Verluste ab, die sich aus der Verwendung dieser Informationen ergeben. Alle Meinungen und Ansichten stellen Einschätzungen dar, die zum Zeitpunkt der Drucklegung galten; Änderungen bleiben jederzeit vorbehalten, wobei keine Verpflichtung zur Aktualisierung und Mitteilung besteht. Bevor Empfänger eine Anlage-, Transaktions- oder sonstige finanzielle Entscheidung treffen, sollten sie die Eignung einer solchen Investition, Transaktion oder sonstigen Geschäfts für ihre speziellen Verhältnisse abklären und unabhängig (allenfalls mit ihren professionellen Beratern) die besonderen Risiken sowie die rechtlichen, regulatorischen, kreditmäßigen, steuerlichen und buchhalterischen Konsequenzen prüfen. Der jeweilige Empfänger ist dafür verantwortlich, zu überprüfen, ob er nach dem in seinem Wohnsitzstaat und/oder auf seine Nationalität anwendbaren Recht berechtigt ist, diese Publikation zum persönlichen Gebrauch anzufordern, zugestellt zu erhalten und zu benutzen. FINAD lehnt diesbezüglich jegliche Haftung ab. Eine Anlage in die in diesem Dokument erwähnten Fonds und sonstigen Finanzinstrumente sollten erst nach vorheriger sorgfältiger Lektüre und Prüfung des aktuellsten Verkaufsprospekts, des Fondsreglements sowie der darin enthaltenen rechtlichen Informationen und nach vorgängiger Konsultation Ihres Kundenberaters sowie – soweit erforderlich – Ihres eigenen Rechts- und/oder Steuerberaters erfolgen. Der jeweilige Empfänger ist dafür verantwortlich, zu überprüfen, ob er nach dem in seinem Wohnsitzstaat und/oder auf seine Nationalität anwendbaren Recht berechtigt ist, die entsprechenden Fondsdokumente anzufordern und zu erhalten. Weder das vorliegende Dokument noch Kopien davon dürfen in die Vereinigten Staaten versandt oder dahin mitgenommen oder in den Vereinigten Staaten verteilt oder US-Personen ausgehändigt werden.

Das vorliegende Dokument darf ohne die vorherige schriftliche Zustimmung der FINAD weder auszugsweise noch vollständig vervielfältigt werden.

Für die Schweiz: FINAD AG, Talstrasse 58, 8001 Zürich, Schweiz ist eine auf Finanzdienstleistungen und Vermögensverwaltung spezialisierte unabhängige Aktiengesellschaft, errichtet nach schweizerischem Recht. Die FINAD ist von der Eidgenössische Finanzmarktaufsicht (FINMA) als Vermögensverwalter zugelassen und wird durch die Aufsichtsorganisation (AO) AOOS beaufsichtigt. Weiter ist die FINAD an die OFS Ombud Finanzen Schweiz (http://www.ombudfinance.ch) angeschlossen. Beschwerden über die FINAD können an die AO AOOS oder die OFS gerichtet werden.

Für Österreich: FINAD GmbH, Dorotheergasse 6-8/L021, 1010 Wien, Österreich ist eine Wertpapierfirma gemäß § 3 Wertpapieraufsichtsgesetz 2018 (WAG 2018) und als solche berechtigt, die Wertpapierdienstleistungen der Anlageberatung, der Portfolioverwaltung sowie der Annahme und Übermittlung von Aufträgen, jeweils hinsichtlich Finanzinstrumenten, zu erbringen. FINAD ist nicht berechtigt, Dienstleistungen zu erbringen, die das Halten von Geld, Wertpapieren oder sonstigen Instrumenten von Kunden umfassen. FINAD unterliegt der Aufsicht der Finanzmarktaufsichtsbehörde (FMA), Otto-Wagner-Platz 5, 1090 Wien (www.fma.gv.at). Beschwerden über die FINAD können an die FMA gerichtet werden.

Für Deutschland: FINAD GmbH Deutschland, Schauenburgerstraße 61, 20095 Hamburg, Deutschland ist die deutsche Zweigniederlassung der FINAD GmbH, Dorotheergasse 6-8/L/021, AT-1010 Wien, Österreich. FINAD ist ein auf Anlageberatung, Anlagevermittlung und Vermögensverwaltung (Finanzportfolioverwaltung) spezialisiertes unabhängiges Wertpapierdienstleistungsunternehmen. Die Erbringung von Wertpapierdienstleistungen durch FINAD unterliegt der Aufsicht der Finanzmarktaufsicht (FMA), Otto-Wagner-Platz 5, 1090 Wien (www.fma.gv.at) sowie der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), Graurheindorfer Straße 108, 53117 Bonn und Marie-Curie-Straße 24-28, 60439 Frankfurt am Main (www.bafin.de). Beschwerden über die FINAD können an die FMA oder die BaFin gerichtet werden.

FINAD ist nicht zur Ausübung der Rechtsanwaltschaft, Steuerberatung oder Wirtschaftsprüfung berechtigt. © Copyright FINAD – alle Rechte vorbehalten.

Weitere Angaben zum Unternehmen finden Sie unter https://finad.com/impressum.